FTX 的山姆·班克曼-弗里德

原文作者:陈智棠

日前,欧科云链研究院发布重磅报告《全球银行业加密版图 2023 》,引发银行界及金融监管机构广泛关注。通过拆解全球 70 余家银行的加密布局,报告认为,随着全球采用率的提升与相关技术的成熟,加密资产已成为银行业不容忽视也不能错过的创新领域。

作为传统金融机构的资深从业人员,陈智棠先生不仅有数十年银行工作经验,对Web3与加密资产等同样有着深入研究与独到见解。而与欧科云链研究院不谋而合的是,陈智棠先生也认为加密资产是银行不可回避的市场,香港则可以成为加密资产创新的试验田,持续扮演着东西方桥梁的角色。

基于对虚拟资产、Web3.0 与银行业的持续研究与思考,陈智棠先生近日完成《数码转型思考:Web3.0 与银行》一文。陈智棠先生在文中表示,相较虚拟资产投资和 RWA 方向,稳定币最适合银行业务本质,也具有目前最清晰的切入路径。香港银行主体可通过参与稳定币业务,为个人客户提供稳定币相关服务、为合资格虚拟资产服务提供商(VASP)提供银行结算服务 ,并在客户群体增多的情况下,参照 Silvergate bank 建立类 SEN 支付结算系统。

在陈智棠先生看来,银行参与虚拟资产布局不仅能获得品牌宣传效应,还能改善客户结构和丰富收入来源,更重要的是,引入虚拟资产将会完全重塑银行的产品体系。这些思考和欧科云链研究院在《全球银行业加密版图 2023 》报告中的结论有异曲同工之妙。

特刊发此文,以飨读者。

香港政府Web3政策脉络梳理

香港政府正在以不同寻常的速度和态度推进世界虚拟资产中心的建设。

根据 PANews 整理,香港政府自 2018 年开始已经推出与虚拟资产相关的政策指引,但在 2023 年之前,有关政策并未引起市场的大量关注,而在 2023 年后,由于港府对虚拟资产以及 Web3.0 政策的积极转变,香港政府以及各级机构包括监管机构香港金管局以及香港证监会密集地推出了具有实际意义的各类宣言以及政策,并在实务层面推进关于虚拟资产业务的落地,这些举措才大大吸引了全世界 Web3.0 行业参与者的目光。

香港关于虚拟资产的推进政策,在中国境内严禁加密资产交易和美国严厉监管虚拟资产交易所的背景下显得尤其突出。因此,对于港府是否与中央政府已经就虚拟资产的发展有所沟通,难免让人浮想联翩。更进一步,在中美脱钩下的历史大背景下,香港继续作为国际金融中心是否可以依靠虚拟资产破局?港府上下一心的政策推进起码彰显了执政者的勇气和决心,而且是非常出乎传统金融机构和 Web3 机构意料的,这也导致香港金管局罕见的呼吁银行为加密资产服务提供商提供开户,但仍然鲜有响应者出现的局面。

在政策的阴影处,香港还存在加密货币或稳定币找换店。这些找换店的业务本质与香港金管局、香港证监会的发布的监管范围毫无区别,但从未听过找换店需要与上述监管机构进行申请。这与传统找换店的监管机构为香港海关或者不无关系。

不同机构主体对虚拟资产的反应和行动

鉴于中国境内严厉的虚拟资产管理政策,让我们先将目光放在海外。即使发展多年,境外机构参与虚拟资产仍然是被认为在主流之外,在 2023 年之前最有名的三个机构是 MicroStrategy、灰度信托以及特斯拉。

MicroStrategy、灰度信托、特斯拉在上一轮牛市被视为引领比特币投资的风向标,尤其是在马斯克巨大的个人影响力下,比特币、狗狗币等加密货币价格波动经常与马斯克的推特内容产生巨大的关联。

2023 年,传统金融巨头发出的加密货币声音,重新吸引了人们对加密货币市场的关注。

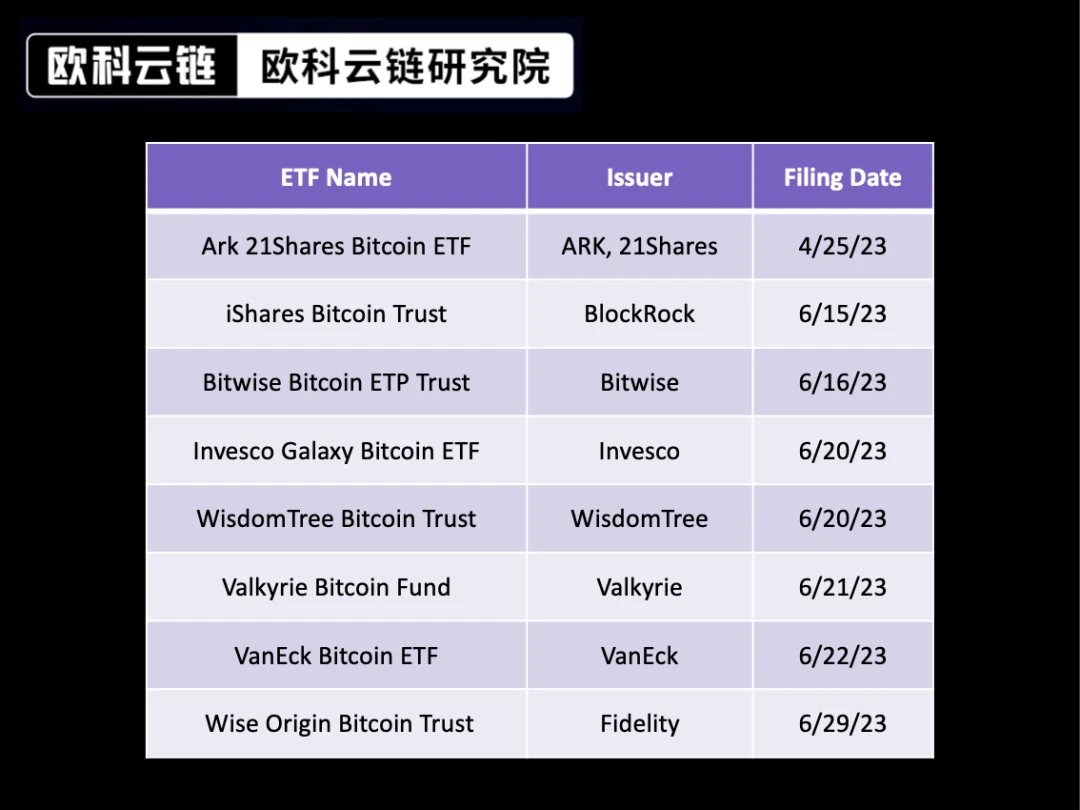

2023 年 6 月 15 日,全球最大资产管理公司贝莱德向美国证券交易委员会(SEC)申请了现货比特币 ETF;2023 年以来,已经有 8 家大型美国金融机构向美国 SEC 提交了比特币现货 ETF 申请。

2023 年 8 月 7 日,美国支付巨头 Paypal 宣布推出其稳定币 PayPal USD(PYUSD),成为第一家发行稳定币的科技巨头。美国众议院金融服务委员会主席 Patrick McHenry 发表声明称,“这是一个明确的信号,即稳定币(如果在明确的监管框架下发行)有望成为我们 21 世纪支付系统的支柱”。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier