JustLend DAO完成首轮JST回购

加密货币交易中的风险管理不仅仅是一种推荐做法——它是抵御市场著名波动性的必要保障。加密货币领域充斥着快速价格波动、安全漏洞和不可预见的事件,这些都可能导致重大财务损失。

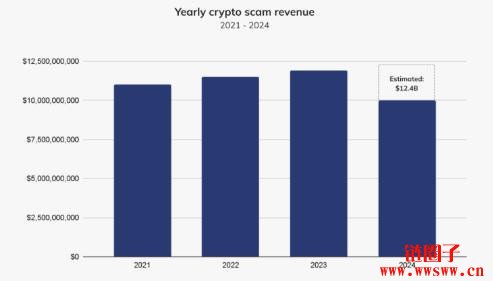

2024年,加密货币行业遭受了重大挫折,根据Chainanalysis的数据,投资者因诈骗和安全漏洞损失了 超过100亿美元 。

高调事件,如2025年2月 Bybit交易所15亿美元的黑客攻击 ,凸显了风险管理不足所带来的毁灭性影响。

这些事件突显了交易者和投资者实施强大风险管理策略的必要性。通过理解和应用有效的风险缓解技术,个人可以更好地保护自己的资产并驾驭加密货币交易的不可预测水域。

加密货币交易中的风险管理是指识别、评估和减轻与数字资产投资相关的潜在损失的战略过程。在像加密货币这样不可预测且快节奏的市场中,应用健全的风险管理是区分成功交易者和面临可避免损失者的关键。

加密货币市场全天候运作,价格受全球新闻、监管更新甚至社交媒体情绪的影响。这种高波动性意味着虽然有可能获得显著收益,但损失的风险同样存在——通常被杠杆产品和情绪化交易行为放大。

在2024年币安学院的一项调查中,超过65%的零售加密货币交易者承认因风险管理差或不存在而遭受"投资组合显著回撤"。这一统计数据清晰地呼吁所有交易者控制自己的风险敞口。

要在波动的加密货币交易世界中茁壮成长,建立在强大、经过时间考验的风险管理原则上的策略至关重要。这些基础策略帮助你减少风险敞口,保存资本,并增加长期成功的机会。

这条黄金法则建议你在单笔交易中风险敞口不超过总交易资本的1-2%。如果你的账户有5,000美元,风险敞口为1%意味着每笔交易的最大损失不应超过50美元。这种方法确保单笔损失不会摧毁你的投资组合。

止损订单会在资产达到特定价格时自动关闭你的仓位,限制你的损失。而止盈订单则在预定水平锁定利润。这些工具消除了交易中的情绪因素并强化纪律。

有利的风险回报比(例如,冒险1美元潜在获利3美元)确保即使50%的胜率也能带来盈利。许多专业交易者至少瞄准1:2的比率,根据策略和市场条件进行调整。

将投资分散到多个币种或行业可以减少单一资产表现不佳的影响。不要将所有资本投入一个高波动性的代币——通过包括稳定币或主要资产如BTC或ETH来平衡风险。

虽然杠杆可以放大利润,但也可能导致快速清算。许多平台提供高杠杆选项,但明智的交易者谨慎使用,如果使用的话。保持在2倍至5倍杠杆范围内(或完全不使用)通常更明智,尤其是对初学者而言。

一旦你掌握了加密货币交易中的风险管理基础,就该用更高级的策略提升水平了。这些技术提供更深层次的控制和洞察,尤其是在复杂或高波动性环境中。

交易者经常使用技术工具来更好地把握入场和出场时机。像相对强弱指标(RSI) 、 移动平均线 和 MACD 这样的指标有助于评估动量和潜在趋势反转。这种洞察使你能够设置更具战略性的止损或止盈水平。

DCA是一种长期策略,无论资产价格如何,你都在固定时间间隔投入固定金额到加密货币中。这种方法减少了市场波动性和情绪化决策的影响,尤其是在不可预测的市场中。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。OKEx学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。

和全球数字资产投资者交流讨论

扫码加入OKEx社群

industry-frontier